Das Steuerrecht wird durch die Praxis der Verwaltung und deren Verordnungen (Kreisschreiben [KS], Weisungen, Merkblätter, Richtlinien usw.) geprägt. Im Bereich von Umstrukturierungen bestand mit dem KS Nr. 5 vom 1. Juni 2004 eine der bedeutendsten Verwaltungsverordnungen der ESTV. Dieses in die Jahre gekommene Werk – es umfasste 90 Seiten, ergänzt um 70 Seiten mit Fallbeispielen – wurde grundlegend revidiert. Das KS figuriert neu unter Nr. 5a, wurde am 1. Februar 2022 publiziert und ist auf denselben Zeitpunkt in Kraft getreten.

Die Überarbeitung war aus verschiedenen Gründen erforderlich. Gesetzesrevisionen, insbesondere die Einführung des Kapitaleinlageprinzips mit der Unternehmenssteuerreform II, aber auch die bundesgerichtliche Rechtsprechung – dazu wird später im Beitrag speziell auf die Holdingspaltung eingegangen – überholten gewisse Inhalte des KS aus dem Jahr 2004. Die Revision bot der ESTV zudem die Gelegenheit, gewisse Präzisierungen und Änderungen ihrer Praxis zu kommunizieren.

Das KS Nr. 5a bildete Gegenstand eines umfassenden Vernehmlassungsverfahrens. Dadurch wurden zwar viele Anregungen und Vorschläge auch seitens der Steuerberatung gehört. Letztlich handelt es sich aber um eine behördliche Weisung, die entsprechend die Meinung der ESTV abbildet. Wir stellen leider fest, dass nicht alle Anliegen der «Gegenseite» (Steuerberatung) umgesetzt worden sind.

Zentral ist die Feststellung, dass es mit dem KS Nr. 5a inhaltlich zu einer relativ kleinen Anzahl von relevanten Veränderungen gekommen ist, bezogen auf die derzeitige Praxis und Rechtsprechung.

Der Aufbau und die Struktur des alten KS wurden beibehalten, weshalb mit der revidierten Version weiterhin das vertraute Format zur Verfügung steht. Das nunmehr aufgefrischte KS dient unverändert als DAS praktische «Handbuch» des steuerlichen Umstrukturierungsrechts.

Ausgewählte, wesentliche Änderungen im Überblick

Mit dem KS Nr. 5a kam es insbesondere zu den folgenden Änderungen bzw. zur Bestätigung der folgenden bestehenden Praxen:

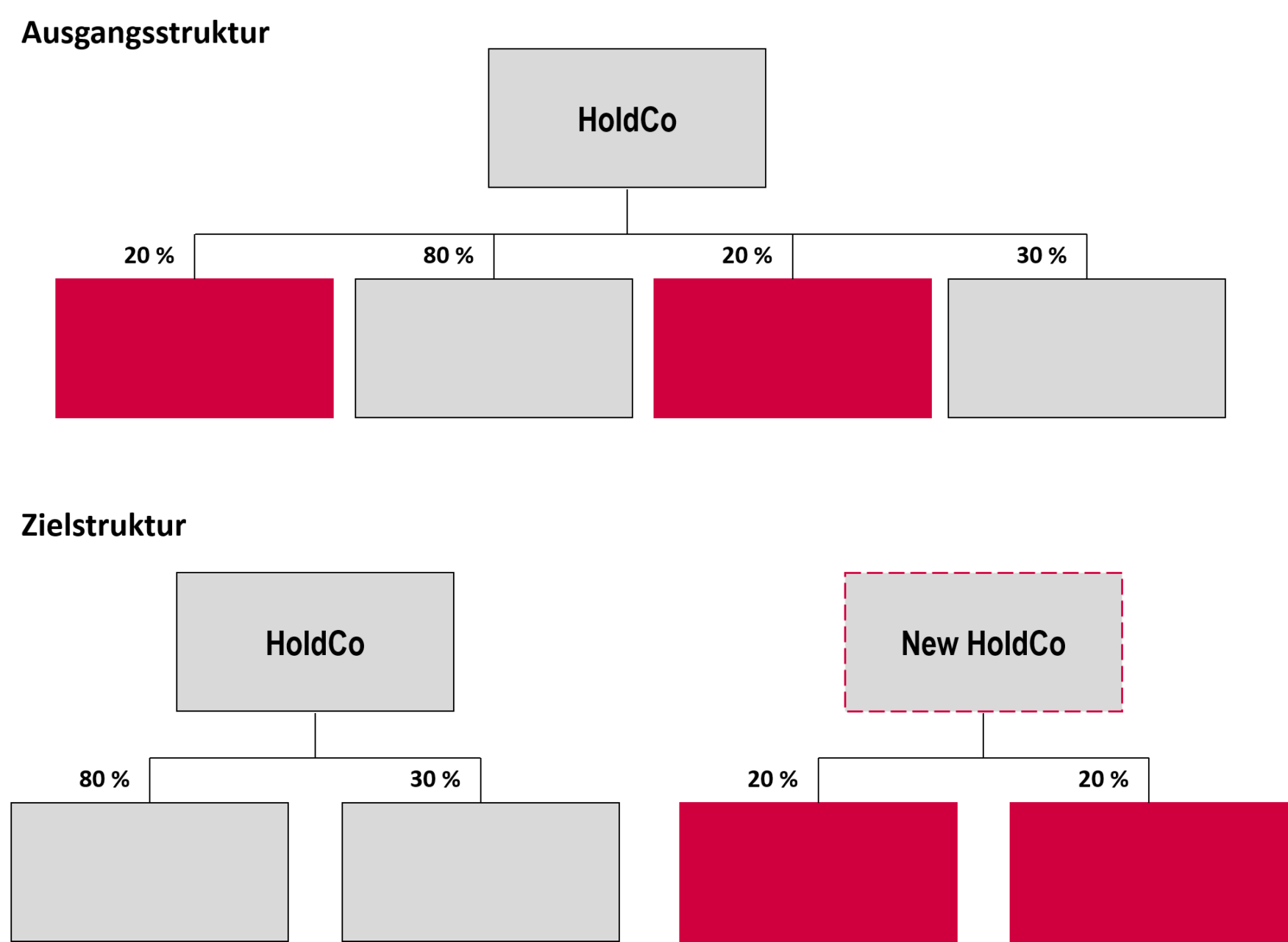

- Senkung der Beteiligungsquote von 20 % auf 10 %

Die Praxis wird bestätigt, wonach für eine steuerneutrale Ausgliederung einer Beteiligung von einer Mutter- auf eine Tochtergesellschaft eine Beteiligung von 10 % ausreichend ist. Diese Quote bezieht sich auf die zu übertragende Beteiligung und auf die Tochtergesellschaft. Die Quote von 10 % wird auch explizit für die Zwecke der Ersatzbeschaffung einer Beteiligung erwähnt. Allerdings ist zu beachten, dass die Senkung der Quote nicht in sämtlichen Konstellationen erfolgt ist. Werden insbesondere Betriebe, Teilbetriebe oder betriebliches Anlagevermögen auf eine Tochtergesellschaft ausgegliedert, bleibt die erforderliche Beteiligungsquote an der Tochter bei 20 %. Gleiches gilt bei konzerninternen Übertragungen auf eine Mutter- oder Schwestergesellschaft. - Teilweise Gewinnsteuerneutralität einer Umstrukturierung

Werden anlässlich einer Umstrukturierung die gewinnsteuerlich massgeblichen Buchwerte auf einen Wert unter den Verkehrswert erhöht, bleiben die übertragenen stillen Reserven unversteuert. Lediglich die Differenz zwischen den Buchwerten vorher und nachher werden gewinnsteuerlich erfasst, was aufgrund des partiell verletzten Buchwertprinzips nachvollziehbar und korrekt ist. - Sperrfristen bei den Stempelabgaben

Die Verletzung von gewinnsteuerlich geltenden Sperrfristen hat im Bereich der Stempelabgaben (Emissions- und Umsatzabgabe) grundsätzlich keine Folgen. Vorbehalten bleibt die Prüfung von Abgabeumgehungen betreffend die Emissionsabgabe. - Verlustübernahme bei Sanierung von Tochtergesellschaften und Fusion von Tochter- in Muttergesellschaften

Die übernehmende Mutter kann noch nicht konsumierte Verlustvorträge der übertragenen Tochter als Folge einer Fusion gewinnsteuerlich geltend machen. Dabei ist es nicht mehr schädlich, wenn die übernommene Tochter vor der Fusion durch ihre Mutter saniert worden ist (mit erfolgswirksamer Wertberichtigung der Beteiligung auf Stufe der Mutter). Diese Wertberichtigung wird mit der Fusion definitiv. Gleichermassen kann die Mutter die Vorjahresverluste der Tochter übernehmen, wenn im Rahmen des Zusammenschlusses ein sog. echter Fusionsverlust bei der Mutter resultiert. Die Muttergesellschaft kann in solchen Fällen die bei der Tochtergesellschaft aufgelaufenen Verlustvorträge übernehmen, was gewissermassen zu einem Verdoppelungseffekt von Aufwand/Verlust führt. - Übernahme Vorjahresverluste bei Fusionen und Konzernübertragungen

Vorjahresverluste können anlässlich einer Fusion dann nicht übertragen werden, wenn ein sog. Mantelhandel vorliegt, die übertragende Gesellschaft somit wirtschaftlich liquidiert ist oder ein übertragener Betrieb kurz nach der Fusion eingestellt wird. Unter Berücksichtigung der neueren Bundesgerichtsrechtsprechung der «dynamischen Betrachtung» kann nach KS Nr. 5a indes die betriebswirtschaftliche Sicht der übernehmenden Gesellschaft dazu führen, dass die Übernahme der steuerlichen Vorjahresverluste anerkannt wird. Dieselbe «dynamische Betrachtungsweise» gilt für den Fall der Übertragung von Betrieben und Teilbetrieben zwischen inländischen Konzerngesellschaften. Die auf diese Betriebe bzw. Teilbetriebe entfallenden Vorjahresverluste müssen grundsätzlich auf die aufnehmende Gesellschaft übergehen. - Zwingende Übernahme von Vorjahresverlusten bei Spaltungen

Während es bei Fusionen und Konzernübertragungen zu einer Erleichterung und Flexibilisierung der Regelung zur Verlustübernahme gekommen ist, wurde die bisher flexible Regelung der Verlustübernahme bei Spaltungen als zwingende Verwaltungsanweisung in das KS Nr. 5a aufgenommen. Neu ist bei der Übertragung eines Betriebes im Rahmen einer Spaltung immer eine detaillierte Aufgliederung über die im Betrieb verhafteten Verluste zu erstellen.

Die zwingende Verlustaufteilung gilt auch bei der Übertragung eines Betriebes oder Teilbetriebes auf eine Tochter- oder Konzerngesellschaft. Vorbehalten bleibt aber auch bei Spaltungen nach wie vor der Vorwurf der Steuerumgehung.

Die Spaltung von Holdinggesellschaften im Speziellen

Die Spaltung von Holdinggesellschaften war bislang nur dann steuerneutral möglich, wenn die Grundvoraussetzungen einer steuerneutralen Umstrukturierung erfüllt waren. Dies erforderte insbesondere, dass die nach der Spaltung bestehenden Holdinggesellschaften tatsächlich eine Holdingfunktion mit eigenem Personal oder über beauftragte Personen wahrnahmen und einen eigenen Betrieb führten (sog. doppeltes Betriebserfordernis).

Nach der bisherigen (und auch weiterhin geltenden) Praxis liegt ein Holdingbetrieb vor, wenn

- es sich wertmässig überwiegend um Beteiligungen an aktiven Gesellschaften handelt,

- die Beteiligungen mindestens 20 % des Grund- oder Stammkapitals der anderen Gesellschaft ausmachen, oder auf die Beteiligungen in anderer Weise eine massgebende Kontrolle

(bspw. durch Aktionärsbindungsvertrag) ausgeübt werden kann, - die nach Spaltung bestehenden Holdinggesellschaften tatsächlich eine Holdingfunktion wahrnehmen, d.h. mit eigenem oder beauftragtem Personal mindestens zwei Beteiligungen halten und verwalten (sog. doppeltes Betriebserfordernis) und

- die Holdingtätigkeit durch beide Holdinggesellschaften weitergeführt wird (sog. Weiterführungserfordernis).

Die steuerneutrale Spaltung einer Holdinggesellschaft erforderte bislang also mindestens vier direkt gehaltene Beteiligungen von mindestens 20 %. Im Rahmen der Spaltung mussten sodann mindestens zwei dieser Beteiligungen übertragen werden. Diese Anforderungen waren vielfach nicht erfüllt, weshalb eine Holdingspaltung nur indirekt über den Weg einer Gründung durch Sacheinlage oder Sachübernahme der Beteiligung(en) mit anschliessender Ausschüttung der neu gegründeten Gesellschaft zum Buchwert erfolgen konnte.

Mit Urteil vom 11. März 2019 (2C_34/218) stellte das Bundesgericht jedoch klar, dass die Anforderungen der ESTV an die Holdingspaltung zu eng sind. Neben der bisherigen Praxis des sog. Holdingbetriebs kann eine Holding das Betriebserfordernis neu in Anwendung des Transparenzprinzips auch durch eine beherrschende Beteiligung an einer operativ tätigen Gesellschaft erfüllen.

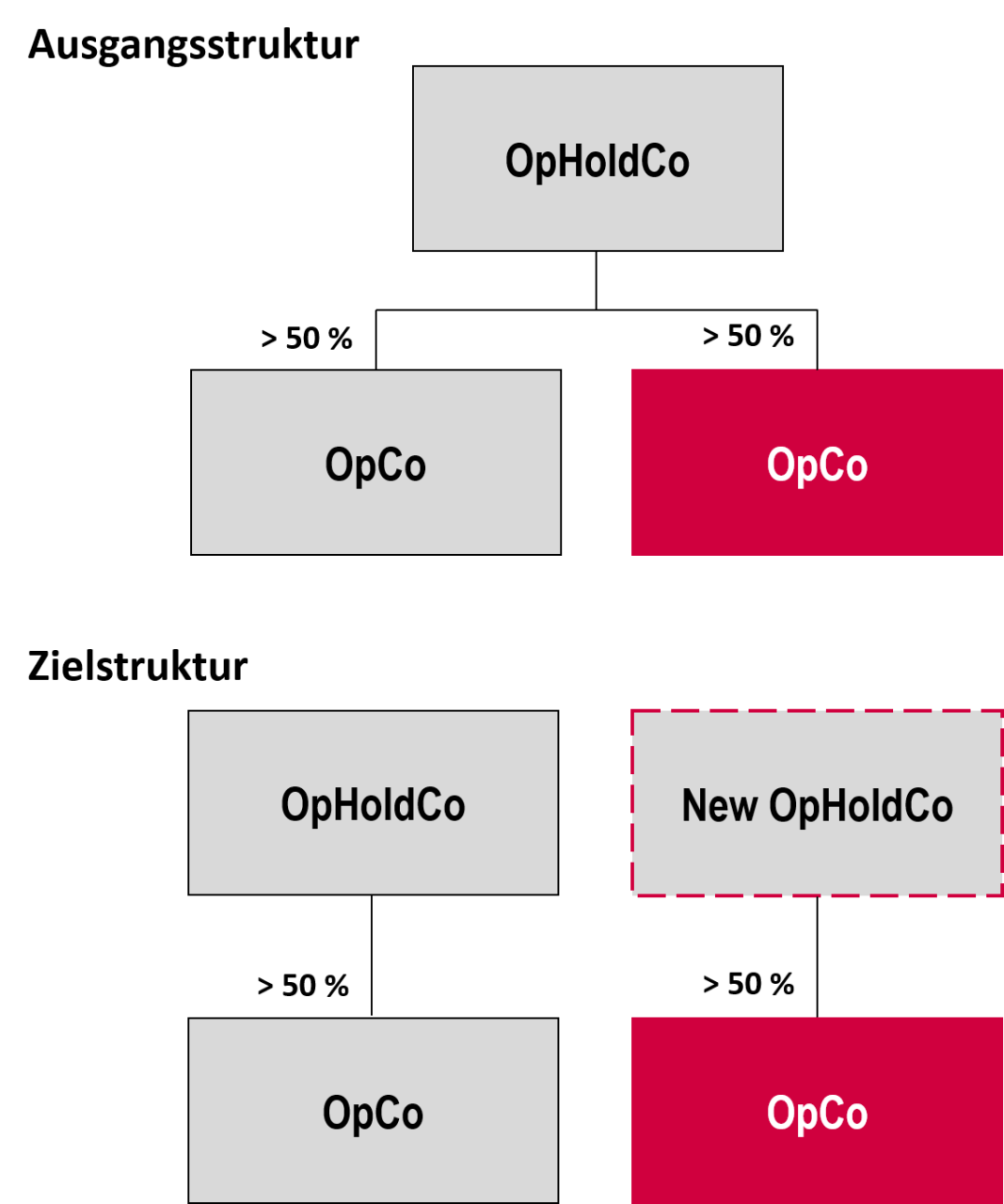

Nach neuer Praxis der ESTV muss das doppelte Betriebserfordernis zwar immer noch erfüllt sein, jedoch nicht mehr zwingend auf Stufe der abgespaltenen Holding. Neu kann das Betriebserfordernis auch durch die von der Holding gehaltenen Beteiligungen (sog. operativer Betrieb) erfüllt werden.

Gemäss KS Nr. 5a liegt ein sog. operativer Betrieb vor, wenn die Beteiligungsquote mehr als 50 % der Stimmen an einer aktiven Gesellschaft beträgt. In Anwendung des Transparenzprinzips kann somit bereits eine einzige Beteiligung das Betriebserfordernis durch den von der aktiven Gesellschaft geführten Betrieb erfüllen.

Neu ist die Spaltung einer (operativen) Holding also auch dann steuerneutral möglich, wenn die Holdinggesellschaft selbst zwar keinen Betrieb mit eigenem Personal oder beauftragten Personen aufweist, stattdessen aber die Stimmenmehrheit an einer in- oder ausländischen, operativ tätigen Gesellschaft hält. Nach der Spaltung müssen sowohl die abgespaltene Gesellschaft als auch die abspaltende Gesellschaft mindestens eine Beteiligung halten, die eine aktive Geschäftstätigkeit haben und einen operativen Betrieb führen.

Kommt es nach einer Holdingspaltung allerdings zu einer zeitnahen Absorption der neuen Holding und der von ihr gehaltenen operativen Gesellschaft (in der Regel innerhalb von 2–3 Jahren nach der Spaltung), geht die ESTV von einer Umqualifikation der ursprünglich steuerneutralen Holdingspaltung in eine steuerbare Ausschüttung der operativen Gesellschaft (Portfolioausschüttung) an die Aktionäre aus. Dabei realisiert die abspaltende Holdinggesellschaft im Umfang der ausgeschütteten stillen Reserven einen steuerbaren Gewinn, der zum Beteiligungsabzug berechtigt, sofern die Bedingungen hierzu erfüllt sind. Beim Aktionär wiederum stellt die Ausschüttung steuerbarer Vermögensertrag dar, der – sofern die Beteiligung an der abspaltenden Holdinggesellschaft mindestens 10 % betrug – der Teilbesteuerung unterliegt.

Wird die abspaltende Holdingsgesellschaft hingegen durch eine Kapitalgesellschaft oder Genossenschaft gehalten, kann die Ausschüttung resp. Übertragung der operativen Gesellschaft steuerneutral erfolgen (Vermögensübertragung im Konzern). Dabei ist jedoch eine Veräusserungssperrfrist von fünf Jahren für die Beteiligung zu beachten.

Fazit

Das KS Nr. 5a enthält zwar weit weniger Anpassungen und Aktualisierungen als aus Sicht von Beratung und steuerpflichtigen Unternehmungen wünschenswert gewesen wäre. Dennoch fanden einige wichtige Aspekte Eingang in die Praxis der ESTV. Trotz umfangreicher Verwaltungsanordnung sind die Voraussetzungen für eine steuerneutrale Umstrukturierung aber nach wie vor an Hand des konkreten Einzelfalles zu prüfen und sinnvollerweise im Rahmen eines schriftlichen Vorabbescheids (Steuerruling) durch die zuständige Steuerbehörde zu bestätigen.