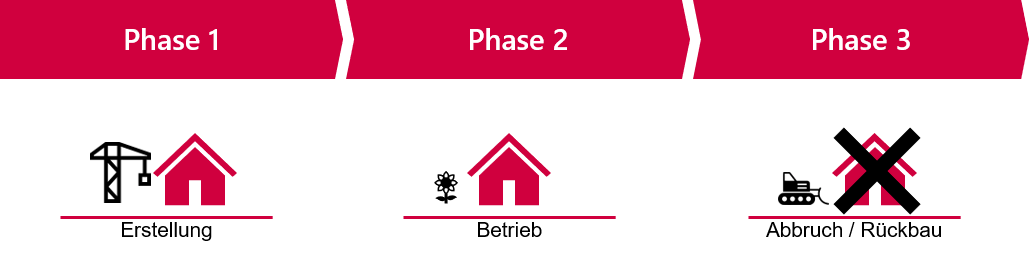

Eine Immobilie durchläuft mit Erstellung, Betrieb und Rückbau bzw. Abbruch (oder Verkauf) typischerweise drei Lebensphasen.

Nachdem in der Vergangenheit vorab mehrwertsteuerliche Aspekte rund um die Erstellung, den Betrieb sowie den Verkauf von unternehmerisch genutzten Immobilien zur Diskussion standen, richtete sich der Fokus letzthin auch auf die Frage des Vorsteuerabzugs auf Rückbaukosten. Was ist in diesem Zusammenhang (neu) zu beachten?

Generelles zum Vorsteuerabzug

Es gilt der Grundsatz, wonach der Mehrwertsteuerpflichtige im Rahmen seiner unternehmerischen Tätigkeit die Vorsteuern abziehen kann; er hat einzig nachzuweisen, dass er die Mehrwertsteuer (MWST) bezahlt hat. Ein Ausschluss des Vorsteuerabzugs besteht dagegen bei Aufwendungen und Investitionen, die für die Erbringung von steuerausgenommenen, nicht optierten Leistungen verwendet werden. Im Zusammenhang mit Immobilien richtet sich damit das Recht auf Vorsteuerabzug nach deren mehrwertsteuerrechtlichen Nutzung. Während bei Immobilien, die für steuerbare und steuerbefreite Zwecke genutzt oder gegenüber Dritten mit Option vermietet werden, die Vorsteuern zum Abzug berechtigen, dürfen bei im steuerausgenommenen, nicht optierten Bereich genutzten Immobilien keine Vorsteuern geltend gemacht werden.

Als komplexer erweist sich die Sachlage bei Überbauungen mit gleichzeitig vorsteuerabzugsberechtigenden und nicht vorsteuerabzugsberechtigenden Immobilienteilen, z.B. bei einer Überbauung mit gewerblich und zu reinen Wohnzwecken genutzten Räumlichkeiten. Hier besteht die mehrwertsteuerliche Kunst insbesondere darin, die sachgerechte Vorsteuerabzugsquote zu bestimmen.

Die Regelungen zum Vorsteuerabzugsrecht gelten für jede Lebensphase einer Immobilie, demnach für deren Erstellung, für deren Betrieb als auch für deren Verkauf oder Rückbau (wie Abbruch oder Demontage), wobei die Beurteilung aus der Sicht des jeweiligen Eigentümers vorzunehmen ist. Konkret äusserte sich auch das Bundesgericht zur Frage, ob mit MWST belastete Rückbaukosten zum Vorsteuerabzug berechtigen.

MWST-Behandlung von Rückbaukosten

Ohne Eigentümerwechsel

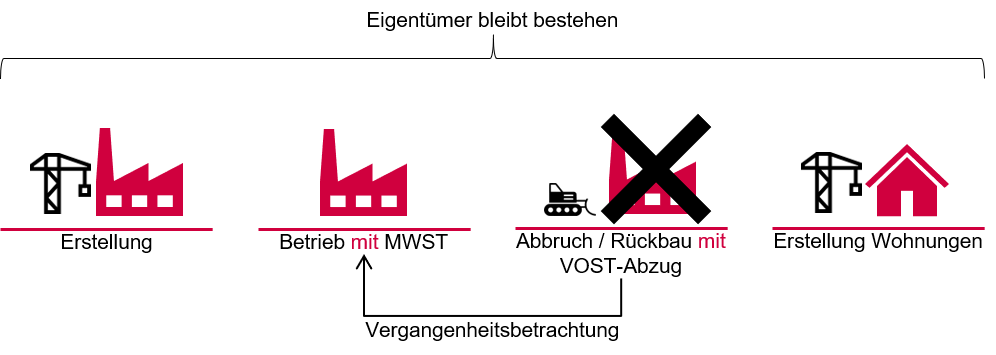

Nach Lesart des Urteils des Bundesgerichts (BGE 2C_166/2016, Entscheid vom 27. Oktober 2017) ist für die Beurteilung, ob Vorsteuern auf Rückbaukosten zum Abzug zuzulassen sind oder nicht, auf die vergangene tatsächliche Leistungserbringung durch den Immobilieneigentümer abzustellen.

Wie eingangs erwähnt, durchläuft – plakativ ausgedrückt – eine Immobilie drei Lebensphasen.

Mit dem Rückbau wird die letzte der drei Lebensphasen eingeläutet und der Eigentümer ist zum Vorsteuerabzug der entsprechenden Kosten berechtigt, soweit er die Immobilie im Rahmen seiner unternehmerischen Tätigkeit für steuerbare (ebenso steuerbefreite) Zwecke genutzt hat. Abbau-, Rückbau- oder Aufräumarbeiten sind der vergangenen Tätigkeit zuzuordnen. Unerheblich bleibt in einem solchen Fall eine allfällige künftige mehrwertsteuerliche Umnutzung. Dies manifestiert sich beispielsweise darin, dass der Rückbau eines unternehmerisch genutzten Fabrikgebäudes auch dann zum Vorsteuerabzug berechtigt, wenn der Eigentümer nach dem Rückbau eine Wohnüberbauung plant und realisiert.

Diese Vergangenheitsbetrachtung führt im Umkehrschluss dazu, dass der Rückbau einer bisher ausschliesslich zu Wohnzwecken oder für andere steuerausgenommene Leistungen genutzten Immobilie nicht von der MWST entlastet werden kann. Dies auch dann nicht, wenn der bisherige Eigentümer eine (optierbare) Neuüberbauung mit Büro- und Gewerberäumlichkeiten plant.

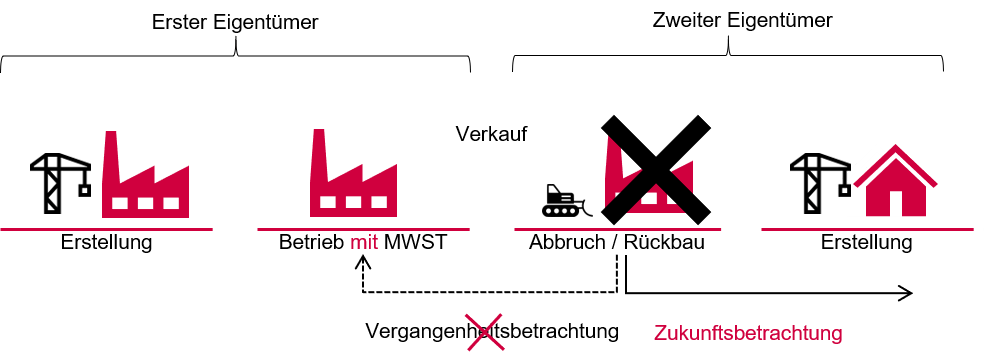

Mit Eigentümerwechsel

Differenzierter zu beurteilen ist die Sachlage im Falle eines Eigentümerwechsels. Erfolgt der Rückbau einer Immobilie nach einem Eigentümerwechsel, ist die Immobilien-Lebensphase aus Sicht des Käufers genau zu prüfen. Entweder stellt der unmittelbar erfolgte Rückbau eine Erstellerphase dar, womit einzig der Blick nach vorne resp. die künftige mehrwertsteuerliche Nutzung über das Vorsteuerabzugsrecht entscheidet.

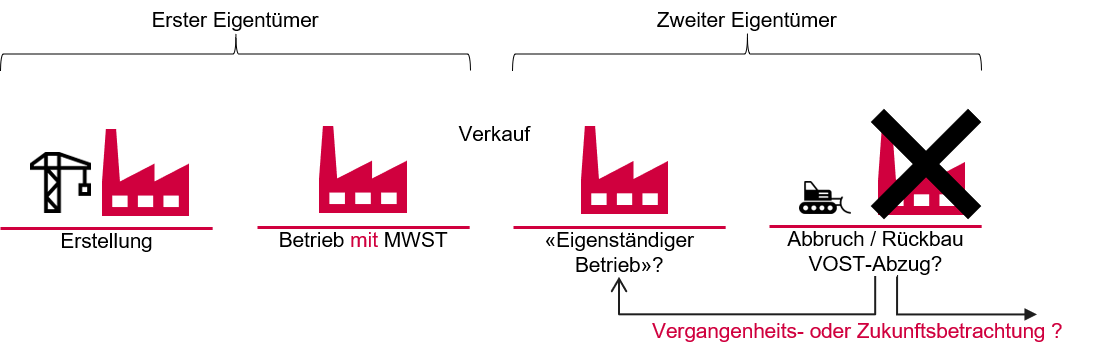

Oder es liegt eine eigenständige Betriebsphase beispielsweise in Form einer Zwischennutzung vor, welche sodann das Vorsteuerabzugsrecht des späteren Rückbaus vorbestimmt. Im wegweisenden Entscheid vom 13. September 2022 hat das Bundesgericht indikativ Abgrenzungsmerkmale definiert, welche über die Eigenständigkeit einer Betriebsphase entscheiden könnten (BGE 2C_876/2020).

Wird eine Immobilie zwecks Rückbaus und Umnutzung des Grundstücks in eine Wohnüberbauung erworben, genügt eine steuerbare Zwischennutzung mangels Qualifikation als eigenständige Betriebsphase nicht per se, um Vorsteuern geltend machen zu können.

Schlussbemerkungen

Generell ist bei der Beurteilung des Vorsteuerabzugsrechts im Zusammenhang mit Immobilien primär auf deren mehrwertsteuerliche Nutzung abzustellen. Wie sich herausgestellt hat, ist gerade im Hinblick auf die Entsteuerung von Abbruch- und Rückbaukosten zusätzlich die Immobilien-Lebensphase aus Sicht des jeweiligen Eigentümers entscheidend.

Liegt kein Eigentümerwechsel vor, genügt der Blick in die Vergangenheit, um das Vorsteuerabzugsrecht zu bestimmen. Im Falle eines Eigentümerwechsels beantwortet sich die Frage des Vorsteuerabzugs aus Sicht des Käufers nicht so einfach. Der Sachverhalt und der Grund sowie die Art des Rückbaus sind vertieft zu prüfen. Ist bereits beim Kauf einer vom Vorgänger im vorsteuerabzugsberechtigenden Bereich genutzten Immobilie klar, dass der Käufer die Immobilie künftig für steuerausgenommene oder nicht optierte Zwecke nutzen wird, ist das Vorsteuerabzugsrecht auch bei längerer steuerbarer Zwischennutzung nicht garantiert.