Bei Inanspruchnahme eines Covid-19-Kredites sind Dividendenausschüttungen verboten.

Der aktuelle AuditFlash erläutert, unter welchen Bedingungen die Gewährung von konzerninternen Darlehen jedoch zulässig ist.

Bis zum Ablauf der Beantragungsfrist Ende Juli 2020 wurden knapp CHF 17 Mrd. Covid-19-Überbrückungskredite an über 130’000 Unternehmungen gewährt. Damit nahm rund jedes fünfte KMU das Programm in Anspruch. Per Ende 2021 waren immer noch gut CHF 12 Mrd. dieser Kredite ausstehend und werden in den kommenden Jahren zur Rückzahlung fällig. Für die verschuldeten Unternehmungen gelten die Bestimmungen des Covid-19-Solidarbürgschaftsgesetzes (Covid-19-SBüG) mit den darin enthaltenen Mittelverwendungsbeschränkungen.

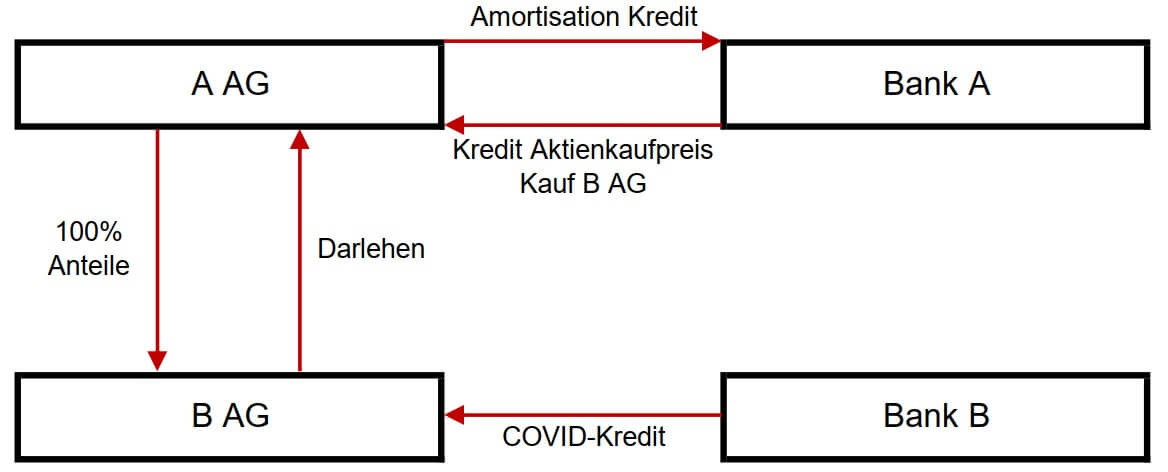

Aufgrund unklarer Gesetzesbestimmungen wurde in der Wirtschaft und in der Lehre seit Auszahlung dieser Überbrückungskredite vor allem über die Zulässigkeit der Gewährung von konzerninternen Aktivdarlehen kontrovers diskutiert. Untenstehende Grafik soll die Problematik anhand einer in der Praxis häufig vorkommenden Finanzierung einer Unternehmensakquisition mittels Übernahmeholding veranschaulichen:

Das im Covid-19-SBüG stipulierte Verbot der Entrichtung von Dividenden stellt die Übernahmeholding A AG vor das Problem, dass diese der vorbestehenden Amortisationspflicht nicht nachkommen kann. Deshalb stellt sich die zentrale Frage, ob die mit einem Covid-19-Kredit verschuldete B AG ein Aktivdarlehen an die Muttergesellschaft A AG gewähren darf, damit Letztere der vorbestehenden ordentlichen Amortisationspflicht gegenüber ihrer Hausbank nachkommen kann.

Im Rahmen einer Fragestunde des Nationalrates im Dezember 2021 hat sich Bundesrat Guy Parmelin zu dieser Fragestellung geäussert. Nach dem Standpunkt des Bundesrates ist die Gewährung von Aktivdarlehen an andere Gruppengesellschaften, insbesondere Muttergesellschaften, zulässig, soweit diese Gruppendarlehen dazu dienen und notwendig sind, damit diese andere Schweizer Gruppengesellschaft ihren vorbestehenden Amortisationspflichten nachkommen kann. Dabei kann die Verbindlichkeit der A AG gegenüber einer Bank oder auch gegenüber einem Gesellschafter (z.B. Aktionärsdarlehen) sein. In unserem Beispiel ist somit die Gewährung eines Aktivdarlehens von der

B AG zur A AG zulässig, sofern dies für die Wahrnehmung der vorbestehenden Amortisationspflicht gegenüber der Bank A notwendig ist. Denselben Standpunkt vertritt die Schweizerische Bankiervereinigung bereits seit Ende Juli 2021 in ihren “Leitlinien zum Umgang mit COVID-19-Krediten“.

Mithilfe dieser allgemeinen Klarstellung des Bundesrates konnte ein hohes Mass an Rechtssicherheit geschaffen werden. Trotzdem ist der konkrete Einzelfall individuell zu beurteilen.

Durch die Bestimmungen des Covid-19-SBüG ist auch die Revisionsstelle weiterhin in der Pflicht, diese Geschäftsvorfälle kritisch zu beurteilen. Stellt die Revisionsstelle eine Verletzung der Restriktionen im Zusammenhang mit der Verwendung von Covid-19-Krediten fest, so hat dies weitergehende Folgen und kann bis zur Information der Bürgschaftsorganisation durch die Revisionsstelle führen.

Gerne stehen Ihnen unsere Spezialisten bei Fragen zur Verfügung.