AUS DER VERWALTUNGSPRAXIS

Zur Abfederung der wirtschaftlichen Folgen aus der Corona-Pandemie hat der Bundesrat am 20. März 2020 umfassende Massnahmen beschlossen. Auf ausgewählte und für die MWST relevante Aspekte haben wir in unserem MWST Zoom vom Mai 2020 hingewiesen. Zwischenzeitlich hat die Eidgenössische Steuerverwaltung (ESTV) auf ihrer Homepage hierzu weitere Ausführungen publiziert:

- MWST-Kontrollen: mit der Lockerung der Lock-down-Massnahmen führt auch die Hauptabteilung MWST ihre Kontrolltätigkeit wieder vor Ort durch (im Rahmen der geltenden Verhaltens- und Hygieneregeln).

- Kredite im Rahmen der COVID-19-Solidarbürgschaftsverordnung: die Beiträge des Bundes für eine allfällige Deckungspflicht sowie die Nullverzin-sung bzw. der Vorzugszins für die Überbrückungskredite stellen für die kreditnehmenden Unternehmen keine Subvention dar und führen nicht zu einer Vorsteuerkürzung. Andere Unterstützungs- oder Förderungsmassnahmen der öffentlichen Hand können hingegen nach wie vor zu einer Vorsteuerkürzung führen, falls es sich dabei um Subventionen handelt.

- Beantragung Saldosteuersätze (nachfolgend SSS): vor dem Hintergrund von COVID-19 wurde im April 2020 in Bezug auf die SSS-Methode eine Praxisänderung in Kraft gesetzt. Ein zweiter SSS kann demnach rückwirkend auf den Beginn der laufenden Steuerperiode bewilligt werden, sofern die folgenden Bedingungen erfüllt sind:

- Die massgebende Haupttätigkeit wird vorübergehend oder definitiv eingestellt; oder

- über die ganze Steuerperiode gesehen wird mit der neuen Tätigkeit voraussichtlich mind. 25 % des Gesamtumsatzes erzielt.

Für Mischbranchen gelten die zwei vorstehend genannten Kriterien kumulativ und hinsichtlich 50 % des Gesamtumsatzes.

Diese Praxis ist bis Ende 2022 nur anzuwenden, wenn sie für die Steuerpflichtigen günstiger ist als die bisherige Praxis. Dazu ein Beispiel (vgl. auch MWST-Info 15, Saldosteuersätze, Ziff. 17.2.1 und Ziff. 17.3).

Ein Restaurant rechnet seine Leistungen zum SSS von 5.1 % ab. Aufgrund der Massnahmen des Bundesrates zur Bekämpfung von COVID-19 muss das Restaurant am 17. März 2020 schliessen. Es bietet aber neu ein Take-away-Angebot an und erhält rückwirkend auf den 1. Januar 2020 den SSS von 0.6 % für „Take- Away ohne Konsumationsmöglichkeit“ bewilligt (zu SSS vgl. auch Beitrag „Aus der Rechtsprechung“ in dieser Zoom-Ausgabe).

Seit dem 1. Mai 2020 hat die ESTV diverse Publikationen angepasst. Folgendes dazu im Sinne einer Auswahl:

- MWST-Info 09, Vorsteuerabzug und Vorsteuerkorrekturen: Anpassungen aufgrund der Aufhebung des (direktsteuerlichen) kantonalen Holdingprivilegs notwendig. Die Definition einer Holdinggesellschaft im Sinne von Art. 29 Abs. 4 MWSTG wurde aber im Wesentlichen beibehalten, womit die Auswirkungen limitiert sein dürften;

- MWST-Branchen-Info 13, Telekommunikation und elektronische Dienstleistungen: Die „elektronische Dienstleistung“ wurde neu begrifflich präziser definiert. Sie wird u.a. daran geknüpft, dass sie automatisiert erbracht wird und die menschliche Beteiligung minimal ist. Die präziseren Kriterien ermöglichen in der Praxis nun in vielen Fällen eine eindeutigere Leistungsqualifikation.

Die Vernehmlassung zur Teilrevision des MWSTG wurde am 19. Juni 2020 eröffnet – die Vernehmlassungsfrist läuft am 12. Oktober 2020 ab.

MWST-Onlineabrechnung wird Standard: ab 2021 erfolgt die MWST-Abrechnung nur noch online via „ESTV Suisse Tax“ oder „MWST Abrechnung easy“.

AUS DER MEHRWERTSTEUERBERATUNG

Im Rahmen der Erstellung ihres Jahresabschlusses sind die Steuerpflichtigen gefordert, die hierfür massgebenden Steuerabrechnungen auf allfällige Mängel zu über-prüfen und solche mit der Finalisierung der Steuerperiode zu korrigieren. Korrekturen sind mittels Formular „Jahresabstimmung (Berichtigungsabrechnung nach Art. 72 MWSTG)“ der ESTV zu übermitteln. Endet das Geschäftsjahr am 31. Dezember, so sind die hierfür massgebenden Daten der 30. Juni (Finalisierungsfrist) bzw. der 30. August (Übermittlungsfrist) des dem Bilanzstichtag folgenden Jahres.

Damit die Finalisierung der Steuerperiode durch die Steuerpflichtigen auch in geeigneter Form erfolgt, schreibt die Mehrwertsteuerverordnung (MWSTV) u.a. das Erstellen folgender Unterlagen vor (Art. 128 MWSTV):

- Zusammenfassung der MWST-Abrechnungen für die gesamte Steuerperiode;

- Umsatzabstimmung;

- Vorsteuerabstimmung;

- Aufstellung über die Berechnung vorgenommener Vorsteuerkorrekturen und -kürzungen.

Im Praxisalltag bereitet den Steuerpflichtigen die Umsatzabstimmung am meisten Kopfzerbrechen – viel-fach bereits aufgrund des zeitlichen Aufwandes für eine effiziente und effektive Gestaltung der Umsatzabstimmung. Letztlich dient die Umsatzabstimmung aber immer auch den Interessen des Steuerpflichtigen, weil sich damit wesentliche Korrekturen zu dessen Gunsten oder systematische Fehler feststellen lassen.

Eigentliches Ziel der Umsatzabstimmung ist es, die in der Steuerperiode deklarierten MWST-Beträge mit dem finalen Jahresabschluss in Übereinstimmung zu bringen und die (zu Recht) immer vorhandenen Differenzen nachvollziehen zu können. Können die bestehenden Differenzen nachvollzogen und mittels Begründung als korrekt erklärt werden, so sind dies zulässige Differenzen (z. B. handelsrechtlich über ein Ertragskonto aufgelöste stille Reserven). Wenn die Differenzen hingegen entweder gar nicht nachvollzogen werden können oder als nicht-begründbare Differenzen erkannt werden, dann sind diese unzulässigen Differenzen mittels Berichtigungsabrechnung zu korrigieren (zu Gunsten oder zu Lasten des Steuerpflichtigen).

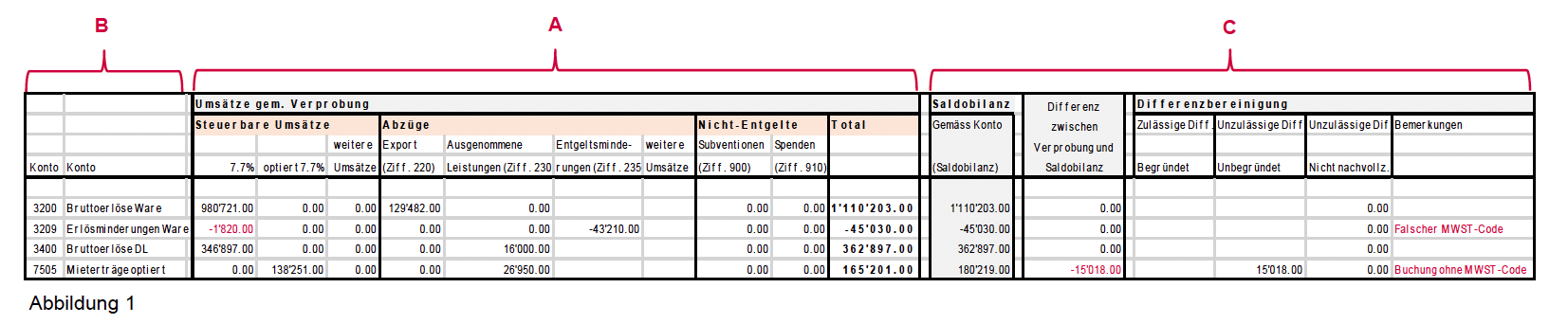

Je nach Geschäftstätigkeit und Rechnungslegungsstandard eines Unternehmens setzt die wirkungsvolle Umsatzabstimmung daher nicht nur eine Aufteilung der Mittelzuflüsse auf die verschiedenen Steuersätze voraus, sondern auch auf die steuerbefreiten Umsätze (z.B. Export), die von der MWST ausgenommenen oder im Ausland erzielten Umsätze sowie auf die Nicht-Entgelte (Er-träge nach Ziff. 900 / 910 der MWST-Abrechnung). Getreu dem Motto „keine Buchung ohne Steuercode“ wer-den die mehrwertsteuerlich nicht relevanten Buchungen ebenfalls ausgesondert (bspw. nicht realisierte Kursgewinne oder die Auflösung von Rückstellungen). Die dergestalt vorgenommene spartenweise Darstellung (vgl. Abb. 1: „A“, nachstehend) bildet insbesondere dann eine geeignete Grundlage für die anstehenden eigentlichen Überprüfungsschritte, wenn sie auf Einzelkontenebene der Finanzbuchhaltung (vgl. Abb. 1: „B“) er-folgt.

Damit die Umsatzabstimmung ressourcenmässig effizient bleibt, setzen wir bei unseren Kunden zur Erstellung der Grundlage mit spartenweiser Darstellung und zwecks Abstimmung auf Einzelkontenebene wenn immer möglich automatisierte Lösungen ein, die mit verfügbaren Datenauszügen des kundenseitig vorhandenen Buchhaltungssystems arbeiten (z.B. Abacus, Sage, SAP).

Damit die Umsatzabstimmung wirkungsvoll bleibt, muss sie eine quantitative und eine qualitative Überprüfung enthalten. Erst durch die Abstimmung der einzelnen Bilanz- und Erfolgskonten (vgl. Abb. 1: „B“) im Vergleich zu den eingereichten Steuerabrechnungen (quantitative Überprüfung) sowie mit den für das jeweilige Konto verwendeten oder eben nicht verwendeten Steuerschlüsseln (qualitative Überprüfung; vgl. Abb. 1: „A“) werden die erwähnten zulässigen und unzulässigen Differenzen (vgl. Abb. 1: „C“) zwischen den buchhalterisch erfassten Einzeltransaktionen und deren mehrwertsteuerlicher Erfassung sichtbar:

- Auf Aufwandkonten verbuchte Erträge (oder umgekehrt);

- Bilanzwirksame Veräusserung von Aktiven und Umstrukturierungen;

- Abgrenzungs- und Abschlussbuchungen, Vorauszahlungen;

- Verrechnungsgeschäfte (z.B. Intercompany Leistungen);

- Geldwerte Leistungen (z.B. Lohnbestandteile);

- Manuelle Korrekturen (z.B. Privatanteile);

- Auf einzelnen Konten fälschlicherweise nicht verwendete Steuerschlüssel (z.B. Subventionen)

- Auf einzelnen Konten falsch verwendete Steuer-schlüssel (z.B. ausgenommene Umsätze im Ausland mit Vorsteuerabzugsrecht).

Entdeckte Differenzen können nun, wie bereits erwähnt, mittels Begründung als korrekt und somit als zulässige Differenzen erklärt werden, oder sie stellen nicht nachvollziehbare oder nicht begründbare Differenzen dar und sind – sofern steuerlich relevant – zu Gunsten oder zu Lasten des Steuerpflichtigen zu korrigieren. Die Vorsteuerabstimmung kann im Übrigen automatisiert auf Basis desselben Tools ebenfalls durchgeführt werden.

AUS DER ZOLLBERATUNG

Bereits vorletztes Jahr veröffentlichte die EU die Verordnung zur Änderung der Delegierten Verordnung (VO)zum Unionszollkodex (UZK). Unter anderem beinhalteten die Änderungen des europäischen Zollrechts eine Neufassung des Begriffes des zollrechtlichen Ausführers für kommerzielle Sendungen. Nachfolgend weisen wir auf ausgesuchte Punkte in Bezug auf die Auswirkungen dieser neuen Definition auf CH-Unternehmen hin.

Die wichtigste Erkenntnis aus Schweizer Sicht dürfte sein, dass aufgrund der neu geltenden Regeln der zollrechtliche Ausführer (Zollanmelder) grundsätzlich in der EU ansässig sein muss, was auf einen CH-Unternehmer in der Regel nicht zutrifft (vgl. dazu die Voraussetzungen, um aus Ausführer im Sinne von Art. 1 Nr. 19 UZKDA auftreten zu können).

Will ein in der EU nicht ansässiges CH-Unternehmen Waren aus der EU ausführen, gibt es zwei Möglichkeiten:

- Entweder beauftragt der CH-Unternehmer einen in der EU ansässigen Partner als befugten und tatsächlichen Ausführer bzw. Zollanmelder („Verbringungsbestimmer“ => Art. 1 Nr. 19 UZK-DA Bst. b i)). Die Übertragung der Bestimmungsbefugnis zur Verbringung kann vertraglich geregelt werden, wobei vor allem Zeit, Ort und Art der Ausfuhr geregelt werden sollte. Erfasst wird somit die Steuerung des Transportvorgangs über die Zollgrenze und die Erfüllung der Zollformalitäten;

- oder er zieht einen unionsansässigen Dritten bei (Art. 1 Nr. 19 UZK-DA Bst. b ii)), der als Partei des Vertrages über das Verbringen von Waren aus dem Zollgebiet der EU an der Ausfuhr beteiligt ist (in der Praxis wohl vor allem Spediteure). Bei solchen Konstellationen ist der Incoterm EXW (Abholfall) deshalb möglichst zu vermeiden, da die formellen Anforderungen sonst kaum noch zu erfüllen sind. Nach unseren Erkenntnissen ist es gar nicht so einfach, einen Spediteur zu finden, der aufgrund des Haftungsrisikos diese Funktion übernimmt.

Vom zollrechtlichen Ausführerbegriff zu unterscheiden ist im Übrigen der „aussenwirtschaftsrechtliche“ Ausführer. Darunter können sowohl Zollanmelder gemäss Art. 1 Nr. 19 UZK-DA Bst. b fallen, als auch Personen, die die zollrechtlichen Anforderungen nicht erfüllen (z.B. bei der Lieferung von Dual-use-Gütern).

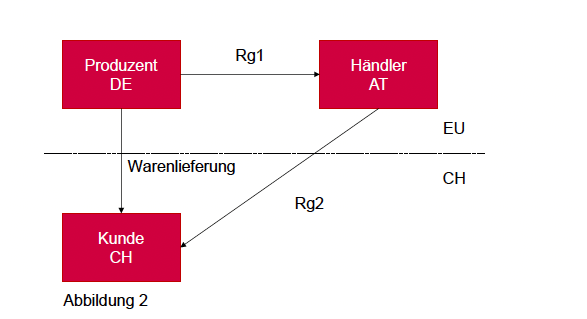

Beispiel zum „Verbringungsbestimmer“ gemäss Abb. 2: Die Waren werden vom Produzent DE (Deutschland) an den Händler AT (Österreich) und von diesem an den Kunden CH (Schweiz) verkauft. Die Waren werden direkt von Deutschland in die Schweiz befördert.

Der AT-Händler gibt die Zollanmeldung ab.

- Der DE-Produzent führt zwar den Transport der Ware in die Schweiz aus, bestimmt aber nicht über das Verbringen der Ware (Subunternehmer von ATHändler).

- Der AT-Händler übt die Verbringungsbefugnis auch nicht aus, da er den Transport der Ware nicht steuert (er ist nur der Auftraggeber des Transports).

- Weil keiner der beiden unionsansässigen Personen sowohl befugt ist, über das Verbringen der Ware aus der EU zu bestimmen und dies auch tatsächlich selbst tut (Art. 1 Nr. 19 UZK-DA Bst. b ii), ist subsidiär der AT Händler als in der EU ansässige Person und am Vertrag beteiligte Partei zum Ausführer zu bestimmen. Als Vertragspartner des Käufers in der Schweiz (Drittland) tritt er zudem auch als aussenwirtschaftlicher Ausführer auf.

EORI-Nr.

Die EORI-Nummer registriert und identifiziert die Wirtschaftsbeteiligten auf EU Ebene im Zusammenhang mit grenzüberschreitenden (EU-Aussengrenze) Lieferungen. Sie ist in Zollanmeldungen und summarischen Ein- und Ausgangsanmeldungen anzugeben.

AUS DER RECHTSPRECHUNG

Dem vom Bundesgericht am 3. April 2020 beurteilten Fall vom 3. April 2020 (BGE 2C_29/2020) liegt der folgende Sachverhalt zugrunde:

Die steuerpflichtige A unterhielt seit 2011 in selbständiger Erwerbstätigkeit eine Take-away Filiale. Die MWST rechnete A mit dem für die Tätigkeit „Take-away ohne Konsumationsmöglichkeit“ geltenden und von der ESTV bewilligten SSS von 0.6 % ab. 2013 schloss sie mit der B ein als Agenturvertrag bezeichnetes Rechtsgeschäft ab. Der Vertrag sah vor, dass A bevollmächtigt sei, das gesamte B-Sortiment im Namen und auf Rechnung von B zu veräussern. Die Umsätze waren spätestens am Folgetag auf das Bankkonto der B einzuzahlen. A und ihr Personal waren gehalten, den einheitlichen B-Marktauftritt zu gewährleisten. A standen 33 % des Nettoumsatzes zu. Im Gegenzug schuldete sie der B eine Entschädigung von 17 % (Infrastrukturentschädigung). B verrechnete ihren Anspruch mit dem Gegenanspruch und überwies den Saldo an die A. Die ESTV kam an-lässlich einer MWST-Kontrolle zum Schluss, dass A als Agentin gehandelt habe, weshalb der SSS von (damals) 6.1 % für „Provisionen“ anwendbar gewesen wäre.

Entscheidend ist gemäss Bundesgericht, dass eine Leistung mehrwertsteuerlich von derjenigen Person als er-bracht gilt, die nach aussen als Leistungserbringerin auftritt (Art. 20 Abs. 1 MWSTG). Basierend auf dem Agenturvertrag war dies vorliegend klar die B. Die Tätigkeit der A bestand nicht im Betrieb einer Take-away-Filiale, sondern im Verkauf der gelieferten Lebensmittel im Namen und für Rechnung der B (direkte Stellvertreterin). Der Einwand der A, der SSS von 0.6 % sei ihr zugesichert worden, war unbehelflich. Auch einer Laiin müsse es klar sein, dass es mehrwertsteuerlich bedeutsam sei, ob Leistungen in eigenem Namen auf eigene Rechnung oder in fremdem Namen auf fremde Rechnung erbracht werden. Im Zweifel hätte sie aufgrund der geänderten Umstände eine Anfrage an die ESTV richten müssen. Dieser Mitwirkungspflicht sei die A nicht nachgekommen.

In vorliegendem Fall erwies sich die Anwendung von SSS für die A als von erheblichem Nachteil.

Die Anwendung des SSS von 6.1 % wurde vom Bundesgericht nicht beanstandet. Dieser Satz berücksichtigt vorsteuerbelastete Aufwendungen im Umfang von knapp 20 % des Umsatzes. In tatsächlicher Hinsicht hatte die A – unter Berücksichtigung der Infrastrukturentschädigung – jedoch rund 50 % vorsteuerbelastete Aufwendungen. Hätte sie nach der effektiven Methode abgerechnet, hätte sie die Vorsteuern auf der Infrastrukturentschädigung geltend machen können, womit sich die Steuerzahllast wenigstens verringert hätte. Eine nachträgliche Änderung der Abrechnungsmethode für vergangene Steuerperioden ist nach Gesetz und konstanter Rechtsprechung ausgeschlossen und wurde dementsprechend vom Bundesgericht auch abgelehnt.

Dieser Entscheid führt vor Augen, dass die Abrechnung mit SSS jeweils wohlüberlegt sein sollte. Idealerweise sollte vor Beantragung von SSS eine Vergleichsrechnung mit der effektiven Abrechnungsmethode gemacht werden, damit sichergestellt werden kann, dass der Preis der Vereinfachung nicht zu hoch ist. Die SSS berücksichtigen lediglich branchenübliche Vorsteuerquoten. Eine darüber liegende tatsächliche Vorsteuerquote bleibt unberücksichtigt. Diesem Umstand ist umso mehr Rechnung zu tragen, als dass ein Wechsel zur effektiven Methode nicht während einer Steuerperiode möglich ist. Ebenfalls bei der Aufnahme von zusätzlichen Geschäftstätigkeiten oder – wie im vorliegend vom Bundesgericht beurteilten Fall – bei einer Änderung der Tätigkeiten ist Vorsicht geboten. Je nachdem ergibt sich auch ein Optimierungspotential.

AUS UNSEREM NETZWERK

Um die Inland-Nachfrage anzukurbeln, hat Deutschland (DE) beschlossen, den aktuellen MWST-Normalsatz von 19 % auf 16 % zu senken. Dieser abgesenkte Steuersatz soll vom 1. Juli bis 31. Dezember 2020 in Kraft sein. Auch der reduzierte Satz von aktuell 7 % wird während der vorgenannten Periode auf 5 % abgesenkt. Die Rahmenbedingungen im Zusammenhang mit der Absenkung der Steuersätze liegen seit dem 30. Juni 2020 vor (BMF-Schreiben). Es werden sich einige Abgrenzungsfragen ergeben und auch der mit der Umstellung verbundene administrative Aufwand sollte nicht unterschätzt werden. Gemäss dem vorgenannten Schreiben ist vorgesehen, dass der Vorsteuerabzug beim Rechnungsempfänger nicht verweigert wird, wenn der Lieferant auf seiner Rechnung den „falschen“ Steuersatz ausweist, was für deutsche Verhältnisse bemerkenswert ist. Es empfiehlt sich, die Einrichtung der neuen Steuercodes im Buchhaltungssystem umgehend in die Wege zu leiten.

Ein CH-Unternehmen muss sich in DE für MWST-Zwecke registrieren lassen, wenn es in DE Leistungsbezüge unter dem reverse-charge-Verfahren (entspricht der Bezugsteueroptik in der Schweiz) zu deklarieren hat. Aufgrund der Registrierung würde ihm aber grundsätzlich auch das Recht auf Vorsteuerabzug zustehen. Zur Vermeidung von Missbrauchsfällen wird seit dem 1. Januar 2020 der Vorsteuerabzug aber ausgeschlossen, wenn ein nicht in der EU ansässiger Unternehmer MWST nur infolge Anwendung des Reverse-Charge-Verfahrens schuldet. Das gleiche gilt, wenn die Registrierung wegen unrichtigem oder unberechtigtem MWST-Ausweis erfolgte. In solchen Fällen erfolgt die Geltendmachung von Vorsteuerbeträgen neu ausschliesslich im Vorsteuer-Vergütungsverfahren. Da-bei gilt es zu beachten, dass ein Vorsteuer-Vergütungsverfahren an spezifische Formalien geknüpft ist und höchstens für das Vorjahr bis zum 30. Juni des laufen-den Jahres einzureichen ist (Verwirkungsfrist). Die Verjährungsfrist für Aufrechnungen bei Steuerkontrollen beträgt dagegen fünf abgeschlossene Jahre.

Verfügt ein Unternehmen aus einem Drittstaat in DE über eine umsatzsteuerliche Betriebsstätte (BS), reicht die Absicht, von dort aus in DE steuerbare Umsätze auszuführen für die Ansässigkeit in DE und damit das Recht auf Vorsteuerabzug nicht aus. Trotz BS in DE kann die Vorsteuer bei so einer Konstellation nur im Vor-steuer-Vergütungsverfahren zurückgefordert werden.

Lesezeit: 20 Min

2. Juni 2021

MWST Zoom 2020-2